一般に人生の中で大きな資金が必要となるものは、住宅取得資金、教育資金、老後の生活資金であり、人生の三大資金と呼ばれています。住宅を購入する上での資金計画は重要です。

FP相談

CONSULT

FP相談

CONSULT

FP相談

不動産に関するお金についてサポートします

一般に人生の中で大きな資金が必要となるものは、住宅取得資金、教育資金、老後の生活資金であり、人生の三大資金と呼ばれています。住宅を購入する上での資金計画は重要です。

不動産投資は株式投資やFX投資と違い、ミドルリスク・ミドルリターンと言われていますが、ただ保有していればいいという訳ではありません。ライフプランに合わせて投資戦略を立てることで、安定した収入を目指します。

不動産の購入時、大体の方は金融機関より融資を受けて毎月の返済を行っているかと思います。

購入後、ご自身の生活をどのように維持していくかを考えることは、とても大切なことです。

当社では、下記のような①ライフイベント表 ②キャッシュフロー表 ③バランスシート を作成させていただきます。

お客様の価値観に寄り添い、ライフデザインに基づく生活の具体化、方向付け、そして課題を修正し、

有意義なライフプランをご提案させていただきます。

※有資格者1級ファイナンシャル・プランニング技能士にて行います。

マイホーム購入

人生で最も高価な買い物となるのが、「マイホーム」です。

購入資金だけでなく、何十年と続く返済期間の計画についてもフォローいたします。

お客様のライフスタイルに合わせたシミュレーションを行い、安心して過ごせるような、適正プランをご提案させていただきます。

マイホーム購入の疑問

毎月の家賃を払うなら

家を購入したい!

賃貸に高い金額を払っている今こそ住宅購入の考えどき。 賃貸か不動産購入、どちらが賢い選択か一緒に考えましょう!

適正価格で

住宅を購入したい

弊社ネットワークから得られる情報をもとに、お家をお探しのエリアの適正価格を割り出します。

制度を取り入れて

おトクに家を買いたい

住宅購入の際に利用できる補助全や助成金制度があります。減税などの優遇についてアドバイスをいたします。

ローンが心配なんです!

今後どのように生活していきたいたいというライフデザインに合わせて、将来のリスクなども踏まえ 無理のない計画を提案させていただきます。

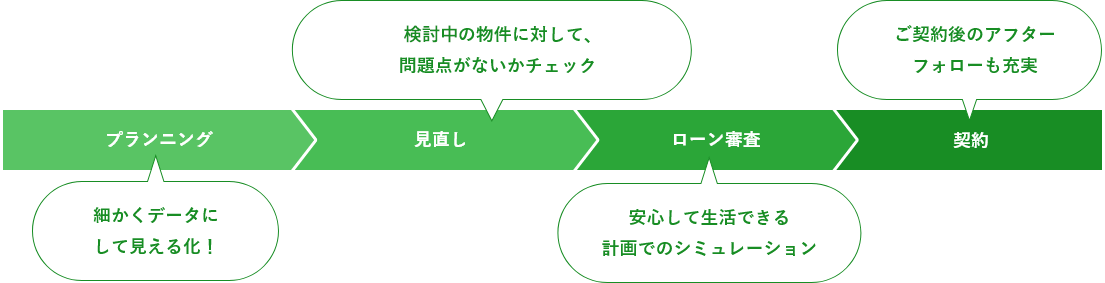

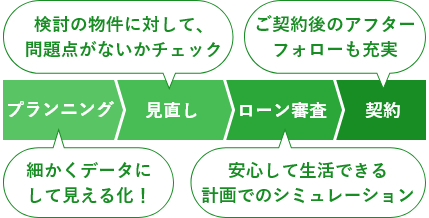

住宅購入のプロセス

家探し、ローン、契約、 その後まで徹底的にフォロー

住宅を購入するという「夢」に対しお全を払うという「現実」があります。 このギャップを埋めるのに必要なのが「プランニング」と「見直し」です。また弊社ではお金のプロが「ローン審査」、「契約」そして、ご契約後まであらゆる面で丁寧にフォローいたします。

不動産投資

年金がどのくらいもらえるか心配。それなら不動産投資にチャレンンジするのも一つの手です。少しハードルが高いものにも思えますが、不動産投資は豊かな老後を送るために役立つ、注目すべき年金対策といえます。

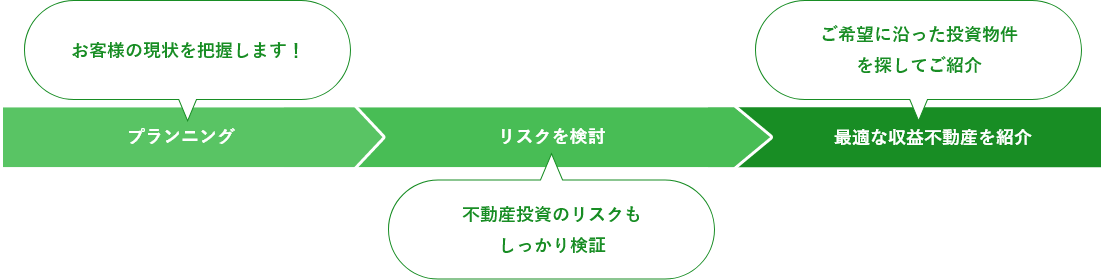

不動産投資のプロセス

「プランニング」でまずはお客様一人一人のお金の状況を把握。「リスクを検討することで長期にわたって安心してできる不動産投資を検討し、お客様の不動産投資に合った「最適な収益不動産を紹介」。着実なステップで信頼のおける不動産投資を提案しています。

不動産投資のメリットはこんなに

不動産投資は将来の私的年金になる

公的年金制度は少子高齢化によって深刻な影響を受けます。

日本における公的年金制度は、世代間扶養(現役世代の保険料負担で高齢者世代を支える)で運用されています。年金受給者である高齢者に対し、年金を納める若者が減り続けているので、自分が納めた額より少ない額しかもらえない可能性があります。

老後にゆとりを持つためには、個人で対策を考えなくてはなりまん。

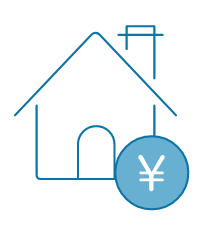

老後の最低日常生活費は平均22.1万円、ゆとりある生活をおくるためには夫婦で月額36.1万円が必要とされています(生活保険文化センター発表)。

これに対して令和元年度の厚生年金は月額21.6万円で、平均で比較しても15.5万円不足しています。

不動産投資(マンション経営)をすることで完定した家賃収入を確保し、ゆたかな老後生活のための助けになります。

不動産投資について正しい知識を身につけ、プランを立てておけば、最も良い年金対策になるでしょう。

※1 老後のゆとりのための上乗せの使途は、「旅行やレジャー」がもっとも高く (以下「趣味や教養」「日常生活の充実」と続いています。

※2 夫が平均的収入(平均標準報酬(賞与含む月額換算)42.8万円)で40年間就業し、妻がその期間すべて専業主婦であった世帯が年金を受け取り始める場合の給付水準です。

参考 :令和元年度「生活保障に関する調査」公益財団法人 生命保険文化センター/平成30年度厚生労働省年金局年金課

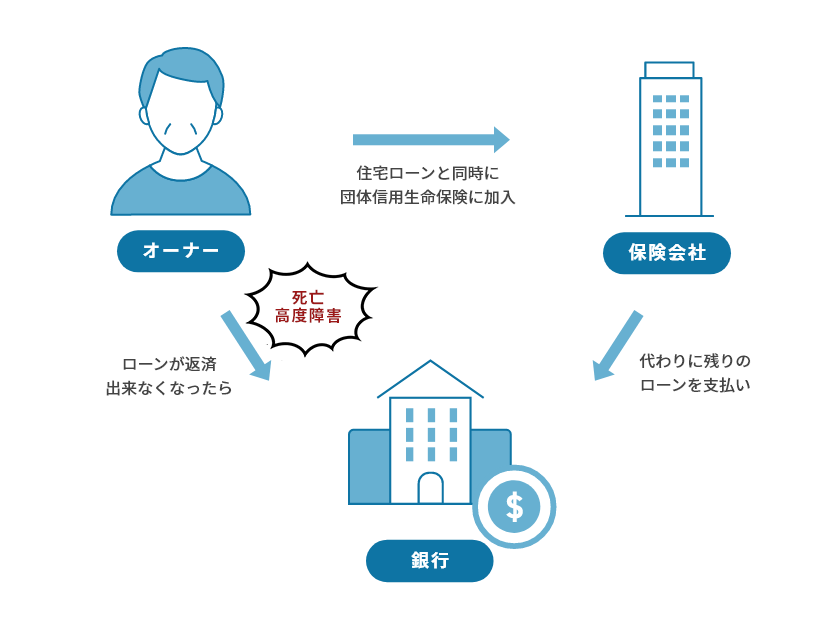

不動産投資は生命保険の代わりになる

住宅ローンでマンションを購入した際に加入する「団体信用生命保険」は、ローンを組まれた方に万が一のことがあった場合に残っていたローン全てが保険金で支払われる保険です。残されたご家族にローンのないマンションを遺すことができ、相続人の方に毎月家賃が入ってきます。

売却すれば現金として受け取ることもできます。

不動産投資は節税対策になる場合も

不動産所得が赤字になれば所得税・住民税が減願に。

不動産所得は経費として認められる所得の一つです。

代表的な項目は減価償却費、ローン支払利息(建物借入部分のみ)、管理費、固定資産税です。

家賃収入からこの経費を差し引くと、不動産所得は赤字になることが多くあります。

給与所得と、不動産所得の赤字を合わせると、課税所得が減少したとされ、確定申告時に納め過ぎていた税金が還付されます。

その結果、所得に基づいて算出される住民税も減額きれるため、大きな節税対策になります。

- 収支例 -

相続税の節税効果

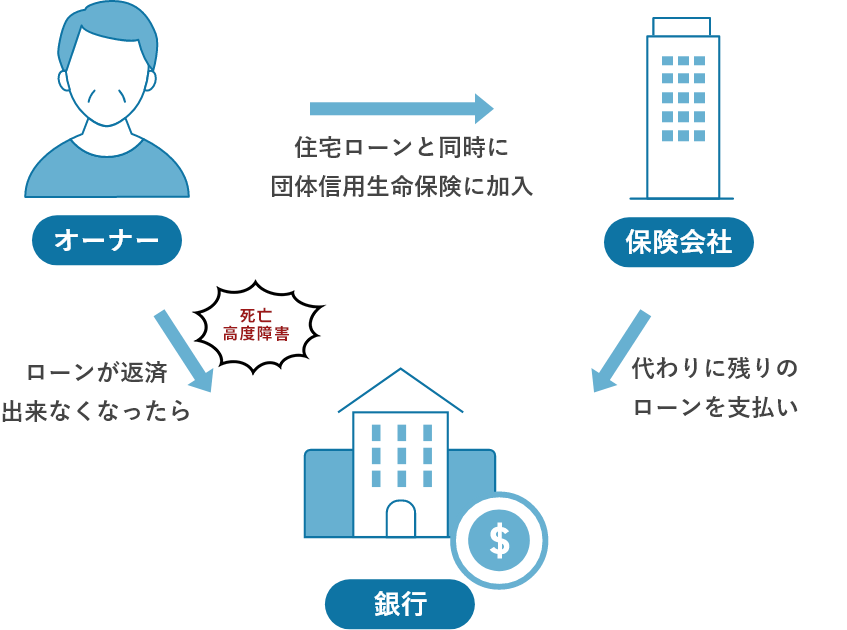

相続しても必ずしも相続税がかかるとは限りません。相談財産が一定額(基礎控除の額)を超えることによって初めて相続税が発生します。この基礎控除額が、平成27年1月1日以後からこれまでの6割に縮小されました。

Aさんが死亡し、妻、子2人で相続する場合(法定相続人が3人)の基礎控除額

このAさんの資産が5000万だとします。これまでの制度(8000万円の基礎控除)だったら相続対象者にはならないところが、この改定が成立で、4800万円を超える部分(200万の財産)が課税対象となります。

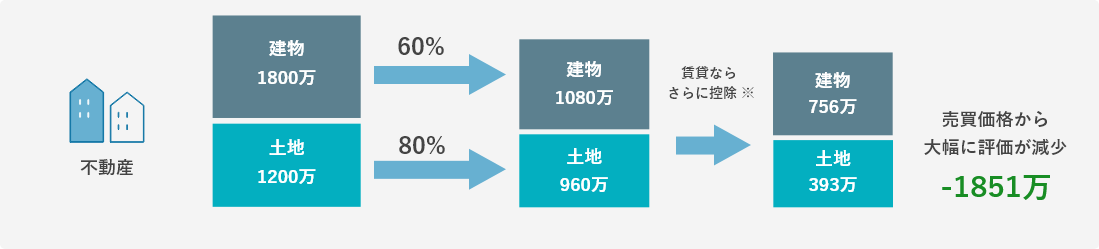

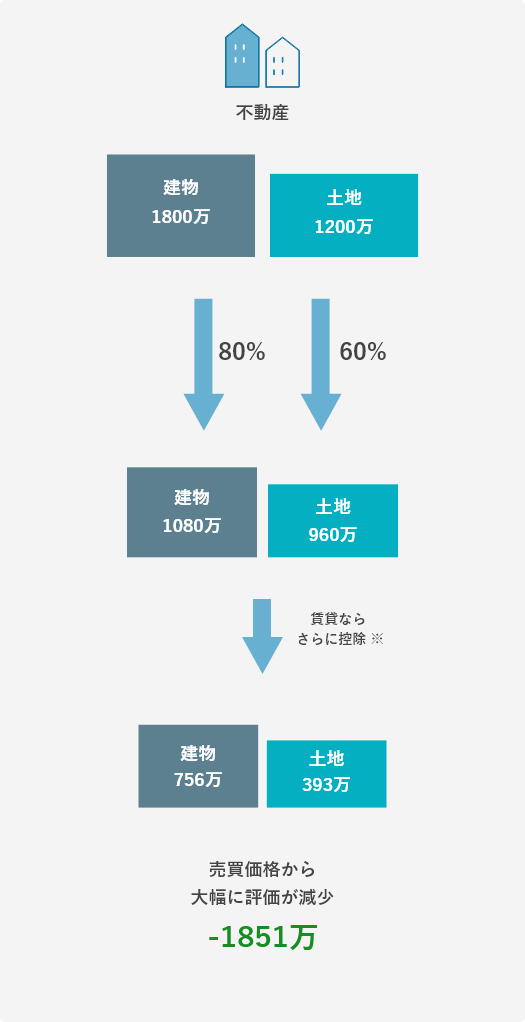

不動産投資(マンション経営)なら課税評価額を大幅に減らせる。

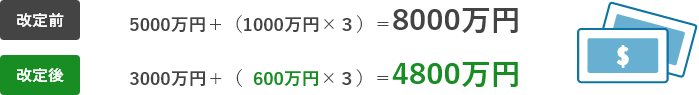

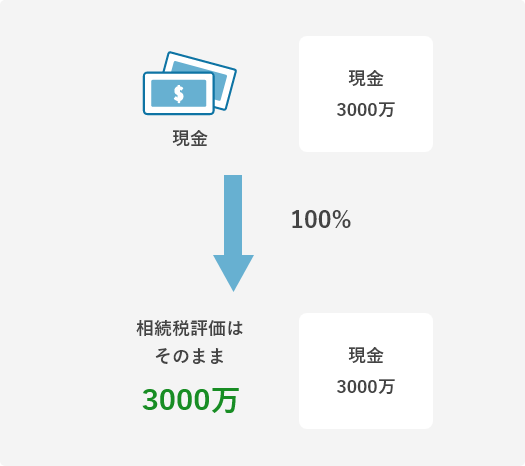

相続税を決定するには、現金や有価証券の場合はその時価に対して課税されますが、不動産の場合は売買価格でなく、評価額を元に計算されます。

不動産評価は建物の固定資産評価額(建築価格の50%~70%程度)、土地は路線評価額(時価の80%程度)です。

これを人に貸している場合は、「借地権割合×借家権割合」が控除されるので現金での相続に比べて課税評価額が大幅に減少され、相続税を大きく軽減することができます。

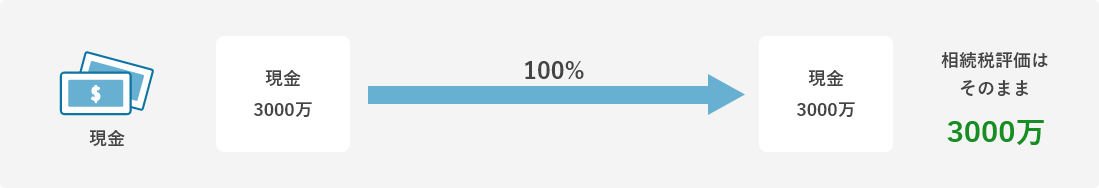

現金(3,000万円)の相続税評価額と不動産(売買価格3,000万)の相続税評価額

※建物1080万円×(1ー借家権利割合0.3)=756万

土地960万×(1ー借地権割合0.6×借家権利割合0.3×賃貸割合)×事業用小規模住宅の特例0.5=393.6万円